Informatie over de Wet DBA: Advies aan zzp’ers

Met de aanstaande handhaving van de Wet DBA is het belangrijk dat zzp’ers goed geïnformeerd zijn over de mogelijke impact. Als onderdeel van onze betrokkenheid bij de zzp-community delen we belangrijke informatie en praktische adviezen om voorbereid te zijn op de veranderingen.

Informatie van de Belastingdienst

Schijnzelfstandigheid betekent dat iemand zich presenteert als zelfstandige, terwijl er volgens het arbeidsrecht sprake is van een dienstverband. Dit verstoort het gelijke speelveld en leidt ertoe dat opdrachtgevers hun verplichtingen naar de Belastingdienst en werkenden ontlopen (Bron: Belastingdienst.nl/onderwerpen/schijnzelfstandigheid).

De Wet DBA (Deregulering Beoordeling Arbeidsrelatie) maakt werkgever en werknemer gezamenlijk verantwoordelijk voor de afspraken en de juiste kwalificatie van de arbeidsrelatie. Voor meer gedetailleerde informatie en richtlijnen verwijzen we je naar de website van de Belastingdienst.

Belangrijke punten

- De Belastingdienst handhaaft momenteel het ‘handhavingsmoratorium’. Dit betekent dat er bij schijnzelfstandigheid wel aanwijzingen aan opdrachtgevers kunnen worden gegeven, maar er geen naheffingsaanslag of boete volgt.

- Vanaf 1 januari 2025 wordt dit moratorium opgeheven. Dit betekent dat de Belastingdienst boetes en naheffingen kan opleggen bij schijnzelfstandigheid (Belastingdienst.nl, ‘Handhavingsplan arbeidsrelaties 2024’).

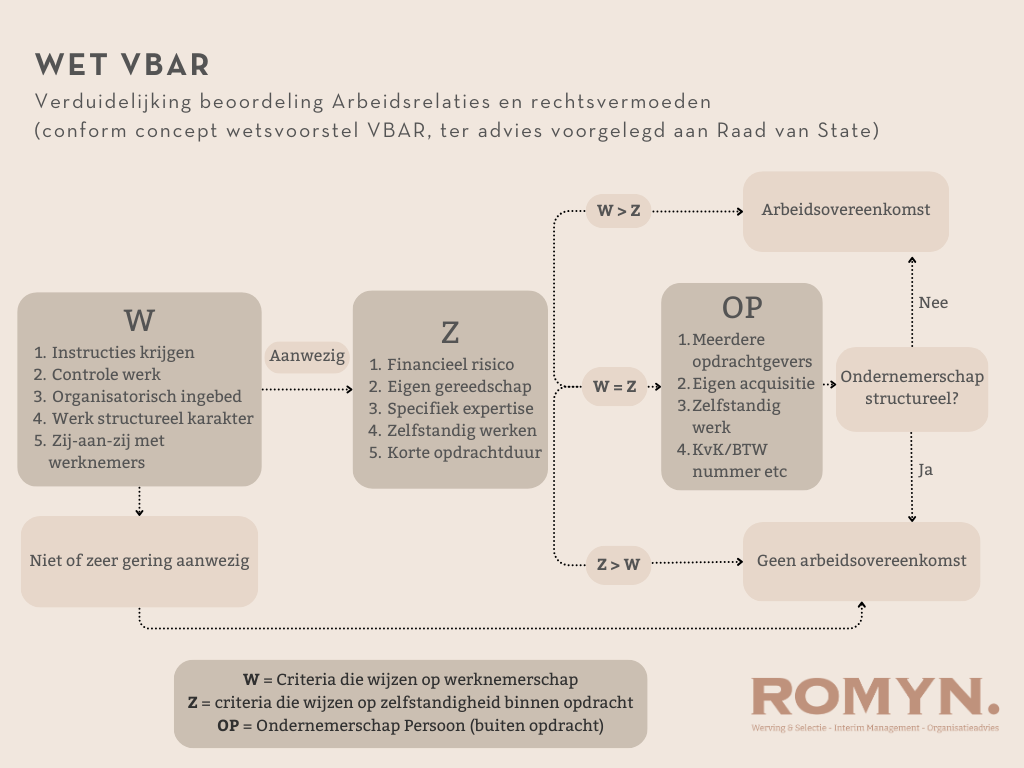

- Er ligt een nieuw wetsvoorstel, ‘Verduidelijking beoordeling arbeidsrelaties en rechtsvermoeden’ (VBAR), dat de regels voor werken als zelfstandige verder verduidelijkt. Dit voorstel bouwt voort op de Wet DBA en introduceert een ‘rechtsvermoeden van werknemerschap’ voor werkenden met lage tarieven, waarmee zij eenvoudiger een arbeidsovereenkomst kunnen claimen. Ook biedt het voorstel een toetsingskader voor een duidelijkere kwalificatie van arbeidsrelaties. Volg onderstaand stroomschema om te zien hoe het werkt. Meer informatie vind je op de website van de Rijksoverheid.

Wet DBA: Ons advies aan zzp’ers

De Belastingdienst kijkt bij de handhaving van de Wet DBA niet alleen naar de opdrachtomschrijving in de overeenkomst, maar beoordeelt de feitelijke situatie op de werkvloer. Hoe je werkt, welke middelen je gebruikt en hoeveel vrijheid je hebt. Onder andere deze zaken bepalen of je écht zelfstandig bent of dat er sprake is van een arbeidsrelatie.

We vertalen de belangrijkste indicatoren naar praktische adviezen over verzekeringen, het aantal opdrachten per jaar, flexibiliteit in werktijden en het gebruik van eigen middelen. Zo kun je je zelfstandige positie versterken en risico’s op schijnzelfstandigheid verkleinen:

- Verzekeringen: We adviseren je nadrukkelijk om, naast een bedrijfsaansprakelijkheidsverzekering, ook een arbeidsongeschiktheids- en ziektewetverzekering af te sluiten. Deze verzekeringen bieden extra zekerheid en dragen bij aan jouw continuïteit.

- Opdrachten per jaar: Om jouw zelfstandigheid als zzp’er te waarborgen, raden we aan om minimaal drie verschillende opdrachten per jaar uit te voeren. Dit bij voorkeur voor meerdere opdrachtgevers. Indien je bij één opdrachtgever meerdere opdrachten uitvoert, zorg er dan voor dat deze opdrachten een duidelijk begin en einde hebben.

- Flexibiliteit in werktijden: Zorg dat jouw opdrachtomschrijving ruimte biedt om jouw werktijden en werkdagen zelf te bepalen. Dit benadrukt jouw zelfstandigheid als ondernemer en zorgt voor een duidelijke afbakening van de werkrelatie.

- Gebruik van eigen middelen: We raden je aan om zoveel mogelijk gebruik te maken van je eigen materialen en middelen, zoals een laptop, telefoon, dienstauto, gereedschap of kantoorruimte. Zorg ervoor dat je kunt aantonen dat deze middelen van jou zijn en door jou worden beheerd.

Keuzehulp van SZW

Het ministerie van Sociale Zaken en Werkgelegenheid (SZW) heeft een keuzehulp ontwikkeld om te bepalen of je werkt als zzp’er of in loondienst. Klik hier om de keuzehulp te gebruiken.

Nieuwe drie-partijen-overeenkomst

Om helderheid te scheppen tussen opdrachtgevers, freelancers en bemiddelaars, ontwikkelt ROMYN een drie-partijen-overeenkomst. Hierin worden verantwoordelijkheden duidelijk verdeeld. Zodra deze gereed is, delen we dit met onze zzp’ers en opdrachtgevers.

Urencriterium voor fiscale voordelen

Om in aanmerking te komen voor zelfstandigenaftrek moet je minimaal 1.225 uur per jaar aan je onderneming besteden. Dit omvat:

- Declarabele uren voor klanten.

- Administratieve en commerciële werkzaamheden.

- Opleidingen en events, zoals ROMYN Talks.

Meer informatie over het urencriterium? Lees hier verder.

Alternatief: werken via payroll

Wil je meer zekerheid? ROMYN biedt ook de mogelijkheid om via een payrollconstructie te werken. Dit biedt de voordelen van loondienst, zoals sociale verzekeringen, terwijl je flexibel kunt blijven ondernemen.

Contact met ons

Volg ons op LinkedIn om op de hoogte te blijven van het laatste nieuws. Andere vragen? We staan voor je klaar! Stuur gerust een mail naar info@romyn.nl of bel/whatsapp naar 06-49271220.

Publicatiedatum: 15 november 2024